Ein Blick hinter die Kulissen der Wallstreet

Nach der Finanzkrise ist die Wallstreet wieder Ziel der Träume junger Ökonomen. Nicht jeder hält der exzessiven Arbeit stand. Unternehmen haben darauf reagiert. Sie verbieten Mitarbeitern, nachts E-Mails zu bearbeiten und verordnen einen freien Tag in der Woche.

Ein Treffen mit dem ehemaligen Investmentbanker und heutigen Kritiker der Szene William Cohan im Bryant Park an der 42. Straße.

Aus den vielen Glastürmen der der Umgebung strömen Menschen auf die Grünfläche. Ein wenig plaudern, durchatmen – das hilft gegen den Druck, immer präsent sein und ständig Spitzen-Ergebnisse liefern zu müssen.

Bereits 2014 titelte das amerikanische Fortune Magazine "Gibt es eine Selbstmordseuche an der Wall Street?". Auch andernorts begann die Diskussion über den Stress in der Branche, nachdem ein junger Mann während seines Sommerpraktikums in London tot zusammengebrochen war. Die Macht, sich zu wehren, hatte er nicht, sagt William Cohan.

"Wer als junger Banker für sich selbst eintreten will, wird sofort bestraft. Dann darf er bei den besten Transaktionen nicht mehr dabei sein, kann sogar rausgeschmissen werden oder bekommt eine schlechte Beurteilung."

Der Mitfünfziger mit der silbergrauen Mähne, heute erfolgreicher Buchautor, macht seit Monaten das Tabuthema Selbstmord zum Zentrum seiner Debatte. Vor allem die Praktik der Banken, junge Angestellte systematisch rund um die Uhr arbeiten zu lassen, prangert er an.

"Wir sind an einem Wendepunkt angelangt. Seit der Finanzkrise sind Banker in New York, London, Honkong und San Francisco auf mysteriöse Weise gestorben, aber in den Chefetagen der Wall Street wurde kaum darüber gesprochen."

Geld scheint kein Problem zu sein

In der Bar des Restaurants im Bryant Park heben gut gekleidete Gäste ihre Gläser und prosten sich zu. Geld scheint nicht ihr Problem zu sein. Hinterm Tresen schenken junge Frauen Wein, Bier und Cocktails aus, während zwei Männer eine neue Runde bestellen.

Ehrgeiz, sagt Cohan, sei der Grund, warum sich Nachwuchsbanker so schikanieren lassen. Dazu ein Gehalt, von dem andere nur träumen können: Investment Banker verdienen im Schnitt 250.000 Dollar im Jahr – das ist fünf Mal so hoch wie das Durchschnittsgehalt in New York.

"Als Berufsanfänger ist es fast unmöglich, aus der Masse hervorzustechen. Die Arbeit ist einfach nicht kreativ genug. Die Möglichkeit, ein Tabellenkalulations-Programm besser zu erstellen als andere ist sehr gering – es ist eine sehr nüchterne und mathematische Angelegenheit. Also ragt nur der hervor, der härter arbeitet als andere, der drei Nächte hintereinander wachbleibt. Aber so ein Schlafentzug kann schlimme Folgen haben."

Stippvisite im 10. Stockwerk eines modernen Hochhauses an der 57. Straße. Hinter den belebten Büros einer Diätfirma, liegt die Praxis eines Psychologen, der sich auf gestresste Spitzenverdiener konzentriert: Alden Cass. Seine Patienten sind ehrgeizige Erfolgsmenschen, die nicht wissen, wie sie mit beruflichen Rückschlägen umgehen sollen. In Folge leiden sie unter Panikattacken, Schwindel, Schlaflosigkeit und Atemnot.

"Seit der Finanzkrise senken die Banken ihre Kosten und haben überflüssige Mitarbeiter entlassen. Gleichzeitig verdient nur ein kleiner Teil aller Banker und Hedge Fonds Manager den Großteil der Gelder und Boni. Die anderen bekommen weniger als früher, müssen aber mehr arbeiten",

sagt der Psychologe. Er weiß, dass sich gerade viele Banker über ihre hochdotierten Jobs definieren. Bleibe der erhoffte Erfolg aus, fühlten sie sich als Versager, die mit Selbstzweifeln und Hoffnungslosigkeit kämpfen, so wie der ehemalige Hedge Fonds Händler Sam Polk.

"Als ich an der Wall Street arbeitete, gab es nichts Wichtigeres für mich auf der ganzen Welt als die Frage, ob ich in diesem Jahr ein oder zwei Millionen Dollar verdiene."

"Toxische Kultur der Wall Street"

Heute leitet Sam Polk eine gemeinnützige Stiftung. Als Banker brach er ein Tabu: In einer Kolumne in der "New York Times" beschrieb er die "toxische Kultur der Wall Street", die Menschen zu Prunk und Protz treibt, so wie einst ihn, als auch er unter Geld- und Geltungssucht litt, wie ein Drogenabhängiger, der nie genug bekommt.

Eine Erfahrung, die auch Turney Duff gemacht hat. Früher arbeitete er für einen milliardenschweren Hedge Fond in Manhattan. Heute sitzt er in einer schmucklosen Starbucks Filiale in Dix Hills, einem kleinen Kaff in Long Island.

"Aggressive Überflieger wie ich werden von der Wall Street wie Motten vom Licht angezogen – haben aber schnell Suchtprobleme und neigen dazu, Spielregeln zu ihren Gunsten auszulegen. Irgendwann geht es einzig darum zu gewinnen. Hätte ich nur das geringe Gehalt eines Lehrers bekommen, hätte ich den Wall Street Job nicht angenommen. Es war wie im Goldrausch. Ich ging dahin, wo das Geld ist."

Die Arbeit wurde schnell zur Spielsucht. Später griff er auch zu anderen Aufputschmitteln.

"Ich hatte dieses tiefe Loch in mir und habe mit allen Mitteln versucht, es zu stopfen, mit Kokain, Alkohol, Sex oder Geld. Eine millionenschwere Transaktion abzuschließen war damals ebenso toll wie Kokain zu nehmen oder Sex zu haben."

Heute ist der 46-Jährige nach mehreren Entziehungskuren clean. Seine Millionen sind weg, verprasst für Partys, Kokain und Prostituierte. Über seine Exzesse in der Finanzbranche hat er ein Buch geschrieben - einen Bestseller. Inzwischen ist Turney Duff auch Mitarbeiter von Fernsehsendungen wie " Filthy Rich Guy", auf deutsch " Stinkreicher Kerl" und "Billions", in der es um einen korrupten Hedge Fonds Manager geht.

"Viele Wall Street Angehörige befinden sich in einer Zwickmühle: Sie müssen riesige Summen verdienen, weil sie soviel Geld ausgeben. Einige können sparen. Ich konnte es damals nicht. Es war wie verhext. Ich dachte immer daran, dass ich jedes Jahr eine große Bonusauszahlung bekomme. Und dann noch eine. Und noch eine."

Bullenstatue auf der Wallstreet in New York: "...ein Symbol für den entfesselten Kapitalismus geworden."© imago/Travel-Stock-Image

Nicht nur Turney Duff endete als körperliches Wrack. Das ist das Ergebnis einer 2012 erschienen Studie der University of Southern California.

"Durch den Stress und die harte Arbeit entwickeln Banker bereits vier Jahre nach Berufsbeginn körperliche und seelische Symptome."

Allergien, Suchtkrankheiten, Schuppenflechte

Sie leiden unter Allergien, Suchtkrankheiten, Schuppenflechte oder Darmerkrankungen, sagt Alexandra Michel, die Verfasserin der Studie.

Beliebt unter schwarzhumorigen Nachwuchsbankern ist das makabere "Jammer- Pokerspiel", bei dem derjenige gewinnt, der die meisten Schikanen ausgehalten hat.

"Wir sind bekannt für die ausführliche Befragung unserer Kandidaten – und sie sprechen mit vielen von uns. Sie kommen in eine Umgebung, in der sie sich nicht auf die eigene Leistung, sondern den Erfolg der ganzen Firma konzentrieren müssen."

erklärt Edith Cooper, Personalleiterin von Goldman Sachs, ihre Auswahlkriterien bei der Einstellung von Praktikanten. Nach der öffentlichen Diskussion, hat Goldman Sachs kürzlich neue Richtlinien erlassen: Praktikanten müssen das Büro vor Mitternacht verlassen und dürfen sich von Freitagnacht bis Sonntag Morgen nicht mehr blicken lassen.

Klingt erst einmal gut – ist trotzdem keine gute Idee, meint Richard Lipstein, ein Exbanker, der die Seiten gewechselt hat. Er fürchtet, die neuen Richtlinien könnten letztlich für die Mitarbeiter zu noch mehr Stress führen, jedenfalls dann, wenn das Arbeitspensum nicht verringert wird.

"Der typische Fusion-und Übernahmebanker sitzt grundsätzlich auf glühenden Kohlen. Er organisiert Treffen mit Firmen, wickelt Deals ab, findet Käufer und handelt Konditionen aus. Die Jungbanker leisten die Vorarbeit. Je schwieriger eine Transaktion ist und je länger sie dauert, umso mehr müssen sie sich in die Arbeit knien."

Die Rutgers University in New Jersey gehört mit 67.000 Studenten zu den größten Universitäten der Vereinigten Staaten.

Während nur wenige junge Leute in Jeans und T-Shirts an diesem frühen Morgen über den Campus zu ihren Vorlesungen laufen, ist im Karrierezentrum der Universität schon viel los: Mitarbeiter bereiten einen Raum für eine Vorlesung vor, während Studenten bei Mineralwasser und Kaffee im Computer nach Stellenanzeigen suchen.

Hier werden sie darauf vorbereitet, nach dem Collegeabschluss einen gut bezahlten Job zu finden – auch an der Wall Street, die nur eine Stunde Bahnfahrt vom Campus entfernt liegt. Denn trotz der miserablen Arbeitsbedingungen dort – einfach ist das nicht. Der Andrang auf eine Anstellung an der Wall Street bleibt unverändert hoch.

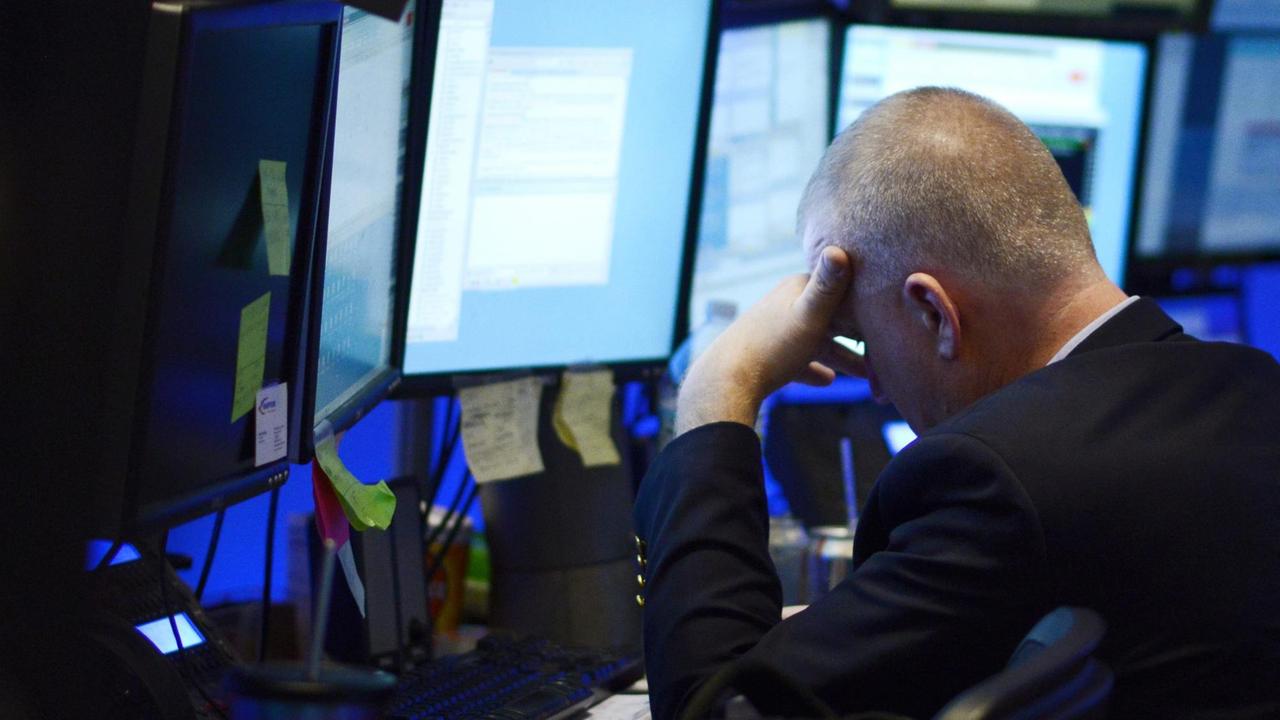

Ein Börsenmakler an der Wall Street in New York legt das Gesicht angesichts hoher Kursverluste in die Hände.© Justin Lane/dpa

Nur rund zwei Prozent aller 17.000 Bewerber erhielten im letzten Sommer eine Praktikantenstelle bei Goldman Sachs - und nur ein Prozent der 90.000 Anwärter eine Stelle bei Morgan Stanley. Damit liegt die Ablehnungsquote höher als bei Eliteuniversitäten wie Harvard oder Yale.

Seminarleiter Kevin Cuskley sieht darin nicht ungewöhnliches: Für den ehemaligen Vermögensverwalter sind die New Yorker Großbanken erstklassige Arbeitgeber.

"Unsere Studenten zeigen sehr viel Eigeninitiative. Sie kommen zu uns, wenn sie Hilfe brauchen, um ihren Lebenslauf oder Briefe zu schreiben. Wir unterstützen sie auch beim Networking und wenn sie Strategien zur Arbeitsplatzsuche entwickeln wollen."

Der Student Keith Gorda sieht das genauso. Der 22-Jährige – korrekt in Anzug und Krawatte gekleidet - hat bereits zwei Sommerpraktika hinter sich, obwohl er sein Studium noch nicht abgeschlossen hat. 80 Stunden pro Woche starrte er während der Sommerferien auf den Bildschirm eines Computers, bereitete Präsentationen vor, bewertete Firmen, die aufgekauft oder zerschlagen werden sollten.

"Es war sehr anstrengend. Die Fristen waren knapp, immer ging es um viel Geld. Außerdem befand ich mich in einer neuen Umgebung. Ich wollte mich anpassen, leicht war das nicht."

Trotzdem – einen schöneren Job kann sich der Student nicht vorstellen. Vor allem die Vermögensverwaltung und die Betreuung von Unternehmen bei der Abwicklung von Transaktionen faszinieren den Mathematiker.

Im Erdgeschoss des New Yorker Glasturms mit der Adresse 510 Madison Avenue liegen in Glasschaukästen teure japanische Uhren. Ein Verkäufer beschreibt, welches Modell Banker am liebsten tragen.

"Bei den Herren, die bei Firmen wie JP Morgan und Goldman Sachs arbeiten, sind traditionelle, mechanische Uhren ohne Batterien sehr beliebt, Uhren, die man nicht aufziehen muss. Hier ist eine gut aussehende für 625 Dollar."

In dem Gebäude mit seinen Glaswänden und -treppen, den Schwimmbädern und Badezimmern aus Marmor befindet sich auch das New Yorker Quartier von Steve Cohen, einem der berühmtesten Hedge Fonds Manager aller Zeiten, vielfacher Milliardär, der im New Yorker Vorort Greenwich in einem Palast mit 30 Zimmern und eigenem Golfplatz lebt.

Vierzehn Auszubildende, darunter Soldaten aus Singapur und ein Mathestudent der Yale Universität, finden sich täglich in seinem Ausbildungszentrum ein, um Kalkulationstabellen zu entwerfen und den Vorträgen der illustren Referenten zu lauschen.

Im Klassenzimmer ist es kühl, eine Anordnung von Steve Cohen, damit sich die Auszubildenden besser konzentrieren und aufmerksam bleiben können. Gegen die Kälte tragen sie Fleece-Jacken mit Firmenlogo - sie sollen immer wissen, für wen sie arbeiten.

Extra aus Chicago eingeflogen

Schon während ihrer einjährigen Ausbildung zum Hedge Fonds Manager werden sie gut bezahlt und von den besten des Fachs vorbereitet: Finanzprofessor Jose Maria Liberti wurde extra aus Chicago eingeflogen, um Cohens Zöglingen so viel wie möglich beizubringen.

"Ich bin gekommen, um ihr Wochenende zu zerstören. Am Montagmorgen müssen sie einige Bewertungsmethoden und Fallstudien abgeben. Gestern waren sie noch länger im Büro als ich."

Dass Steve Cohens Imperium eine Rekordstrafe von 1,9 Milliarden Dollar wegen illegalem Insiderhandel zahlen musste, scheint die Praktikanten, die aus 1300 Bewerbern ausgesucht wurden, nicht weiter zu kümmern.

"Ich wollte immer schon Vermögensverwalter werden und den Wert der Firma steigern."

sagt der 26-jährige Sean Donlon. Ein Ziel, das der Ausbildungsleiterin Jaimi Goodfriend sicher gut gefällt, die ihre Schüler von einem Glasbüro aus überwacht.

"Wir wollen den nächsten großen Finanzinvestor ausbilden. Wir unterrichten Finanzwesen und Buchhaltung, aber es geht auch darum, auch wie man spricht und wie man sich präsentiert."

Während sich Sean Donlon und seine Kollegen auf ihren Einstieg an der Wallstreet vorbereiten, hat die Aussteigerin Umber Ahmat heute ganz andere Pläne.

Selbstgebackene Plätzchen und Torten

Als leidenschaftliche Köchin verkauft sie derzeit selbstgebackene Plätzchen und Torten in ihrer Online-Bäckerei. Gerade renoviert sie einen Laden, um im New Yorker West Village eine eigene Konditorei zu eröffnen. Die Zeit der durchgemachten Nächte in den Großraumbüros erscheinen ihr heute ganz weit weg.

"Ich arbeite inzwischen sogar noch mehr als zu meiner Zeit als Bankerin, was eigentlich unmöglich ist, aber jetzt bin ich wenigstens glücklich."

Die Straßenschilder mit der Aufschrift "Wall Street" und "Broadway" in New York (USA)© picture alliance / dpa / Felix Hörhager