Autorin: Stefanie Müller-Frank

Sprecherin: Lisa Hrdina

Regie: Roman Neumann

Technik: Andreas Stoffels

Redaktion: Carsten Burtke

Steuerprivileg und Teilzeitfalle

27:13 Minuten

Von der OECD und der EU-Kommission wurde Deutschland wiederholt für das Ehegattensplitting gerügt, weil es Frauen vom Arbeitsmarkt fernhalte. Wer profitiert davon, wen benachteiligt das Steuermodell – und wie fair ist es?

Wer heiratet, kann in Deutschland viel Steuern sparen. Ehegattensplitting nennt sich das – und es funktioniert so: Man rechnet das gemeinsame Einkommen des Paares zusammen, halbiert es und berechnet dafür die Steuer. Die wird dann wiederum verdoppelt.

Klingt kompliziert, aber der Gedanke dahinter ist einfach. Weil der Steuersatz progressiv ist – man also je mehr Steuern zahlt, desto höher das Einkommen ist –, kann sich aus dem Splitting eine viel niedrigere Steuerklasse ergeben. Das gilt vor allem dann, wenn die Eheleute ein unterschiedliches Einkommen haben. Am höchsten ist die Steuerersparnis, wenn der eine sehr viel verdient und der andere überhaupt nichts.

Klingt kompliziert, aber der Gedanke dahinter ist einfach. Weil der Steuersatz progressiv ist – man also je mehr Steuern zahlt, desto höher das Einkommen ist –, kann sich aus dem Splitting eine viel niedrigere Steuerklasse ergeben. Das gilt vor allem dann, wenn die Eheleute ein unterschiedliches Einkommen haben. Am höchsten ist die Steuerersparnis, wenn der eine sehr viel verdient und der andere überhaupt nichts.

Steuerprivileg für Verheiratete

Rund 22 Milliarden Euro kostet das Ehegattensplitting den Staat pro Jahr. In Anspruch genommen wird es zu 90 Prozent in den alten Bundesländern – und dort vor allem von einkommensstarken Familien und Alleinverdiener-Ehen. Bis zu 15.000 Euro im Jahr kann man durch das Splitting sparen. Soweit die Zahlen.

"Die decken sich ziemlich mit Erfahrungen aus meiner Praxis. Vor allem die Erfahrung, dass Besserverdienende ganz besonders vom Splitting profitieren. Und vor allem die ältere Generation, wo die Kinder aus dem Haus sind. Das ist eindeutig der Schwerpunkt."

Reina Becker ist Steuerberaterin mit einer eigenen Kanzlei in Westerstede, Niedersachsen. Gleichzeitig kämpft die 57-Jährige seit vielen Jahren vor Gericht gegen das Ehegattensplitting. Genauer gesagt: Sie kämpft dagegen, dass der Steuervorteil nur für verheiratete Paare gilt – und alle anderen Lebensgemeinschaften davon ausgeschlossen sind, ob mit oder ohne Kinder.

"Die decken sich ziemlich mit Erfahrungen aus meiner Praxis. Vor allem die Erfahrung, dass Besserverdienende ganz besonders vom Splitting profitieren. Und vor allem die ältere Generation, wo die Kinder aus dem Haus sind. Das ist eindeutig der Schwerpunkt."

Reina Becker ist Steuerberaterin mit einer eigenen Kanzlei in Westerstede, Niedersachsen. Gleichzeitig kämpft die 57-Jährige seit vielen Jahren vor Gericht gegen das Ehegattensplitting. Genauer gesagt: Sie kämpft dagegen, dass der Steuervorteil nur für verheiratete Paare gilt – und alle anderen Lebensgemeinschaften davon ausgeschlossen sind, ob mit oder ohne Kinder.

"Ein bisschen Doppelrolle ist das schon. Man könnte sogar bösartig doppelzüngig sagen. Aber es ist natürlich meine berufliche Verpflichtung, für diejenigen, die die Möglichkeit haben, auch die optimale Veranlagungsform zu wählen. Und juristisch gehe ich ja noch nicht mal gegen das Splitting an, sondern ich sage nur, solange es für Ehen das Splittingprivileg gibt, muss es das auch für andere Unterhaltsgemeinschaften geben. Zumal dann, wenn die eigentlich noch verbindlichere Unterhalts- und Versorgungspflichten haben als Ehepartner."

Steuervorteil dürfen nicht nur für verheiratete Paare gelten, meint die Steuerberaterin Reina Becker.© picture alliance / dpa / Julian Stratenschulte

Ehe als Wirtschaftsgemeinschaft

Diese Verpflichtung, finanziell füreinander zu sorgen, ist die rechtliche Grundlage für das Ehegattensplitting. Wenn der Staat eine Ehe als Wirtschaftsgemeinschaft versteht, also erwartet, dass sich die Partner gegenseitig unterstützen, dann muss man das auch steuerlich anrechnen, befand das Bundesverfassungsgericht 1957. Im Jahr darauf beschloss die Politik das Ehegattensplitting.

"Mit ein Grund ist damals gewesen, die Frauen wieder vom Arbeitsmarkt runterzukriegen. Denn das war Ende der Fünfzigerjahre, inzwischen waren die Kriegsrückkehrer da, und es gab nicht genug Arbeit für Männer. Und das war, meine ich, damals in der politischen Begründung mit enthalten, dass es auch darum ging, Frauen vom Arbeitsmarkt fernzuhalten."

"Mit ein Grund ist damals gewesen, die Frauen wieder vom Arbeitsmarkt runterzukriegen. Denn das war Ende der Fünfzigerjahre, inzwischen waren die Kriegsrückkehrer da, und es gab nicht genug Arbeit für Männer. Und das war, meine ich, damals in der politischen Begründung mit enthalten, dass es auch darum ging, Frauen vom Arbeitsmarkt fernzuhalten."

Das hat funktioniert. Vor allem in Westdeutschland arbeiten verheiratete Frauen häufig in Teilzeit oder gar nicht. Was bedeutet, dass sie meist weniger verdienen als Männer, eine niedrigere Rente haben und sehr viel häufiger von Altersarmut betroffen sind. Reina Becker kennt auch Ehen, in denen sich die Frau gerne trennen würde, aber es sich nicht leisten kann. Sie selbst ist seit 2006 alleinerziehend. Damals starb ihr Mann, seitdem muss die Steuerberaterin für ihre beiden Töchter alleine aufkommen.

"Dann bin ich auch von Mandanten angesprochen worden: Mensch, das ist ja ein Vorteil, den wir hier haben, gegen den Sie eigentlich angehen. Aber speziell von Frauen meiner Generation oder älter, bekomme ich ganz viel Zustimmung, weil sie wissen, dass für sie im Prinzip der Zug abgefahren ist, auch noch eine gewisse Unabhängigkeit von ihrem in der Regel gut verdienenden Mann zu erlangen. Aber sie wünschen, dass das für ihre Kinder, speziell Töchter, mal anders aussieht."

Verheiratete Frauen arbeiten häufiger in Teilzeit

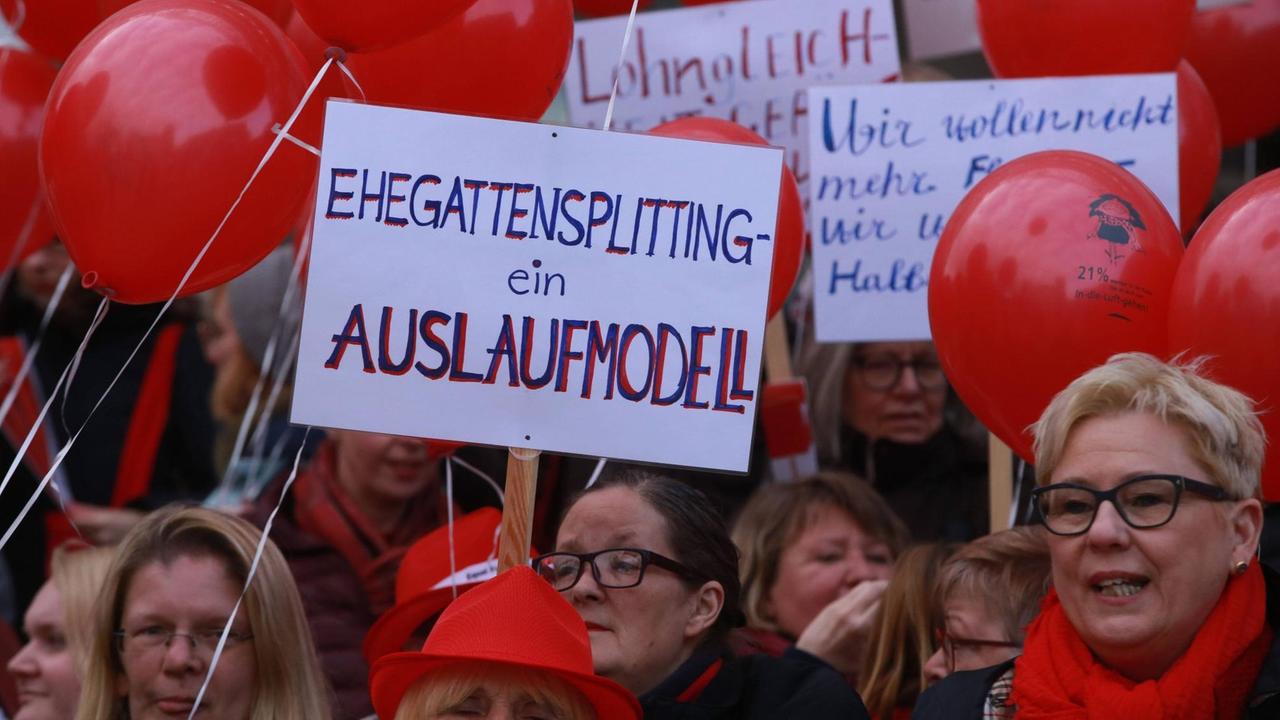

Von der OECD und der EU-Kommission wurde Deutschland wiederholt für das Ehegattensplitting gerügt – mit dem Argument, dass es Frauen vom Arbeitsmarkt fernhalte. SPD, Grüne und Linke fordern in ihren Wahlprogrammen regelmäßig die Abschaffung oder zumindest eine Reform des Ehegattensplittings.

"Alle acht Jahre ist es Thema im Wahlkampf. Und sobald die Wahl rum ist, ist es eigentlich kein Thema mehr. Das ist seit 1982 so. 1982 hat Helmut Kohl in seiner ersten Regierungserklärung die Einführung des Familiensplittings angekündigt und es ist nichts gekommen."

Auch die SPD-Familienministerinnen Manuela Schwesig, Katarina Barley und Franziska Giffey hätten das Splitting längst abschaffen können – und haben es nicht getan. Das liegt nicht allein an der starken Lobby aus konservativen Kreisen.

Das Thema ist einfach keins, mit dem man sich beliebt macht. Viele Menschen haben Angst, Privilegien zu verlieren und mehr Steuern zahlen zu müssen. Auch viele von denen, die in der Politik mitentscheiden. Und keine Partei möchte in den Ruf geraten, Familien etwas wegzunehmen.

"Alle acht Jahre ist es Thema im Wahlkampf. Und sobald die Wahl rum ist, ist es eigentlich kein Thema mehr. Das ist seit 1982 so. 1982 hat Helmut Kohl in seiner ersten Regierungserklärung die Einführung des Familiensplittings angekündigt und es ist nichts gekommen."

Auch die SPD-Familienministerinnen Manuela Schwesig, Katarina Barley und Franziska Giffey hätten das Splitting längst abschaffen können – und haben es nicht getan. Das liegt nicht allein an der starken Lobby aus konservativen Kreisen.

Das Thema ist einfach keins, mit dem man sich beliebt macht. Viele Menschen haben Angst, Privilegien zu verlieren und mehr Steuern zahlen zu müssen. Auch viele von denen, die in der Politik mitentscheiden. Und keine Partei möchte in den Ruf geraten, Familien etwas wegzunehmen.

Verfassungsgericht bestätigt Ehegattensplitting

Hinzu kommt die Angst vor einem Veto durch das Bundesverfassungsgericht. Die Richter in Karlsruhe hatten 1982 das Ehegattensplitting als verfassungsgemäß bestätigt und in ihrem Urteil auf den im Grundgesetz verankerten Schutz der Ehe verwiesen. Zudem sei mit dem Ehegattensplitting eine "besondere Anerkennung der Aufgabe der Ehefrau als Hausfrau und Mutter verbunden".

"Interessant finde ich ja auch diese Formulierung bei diesem Urteil: Das Splitting knüpft an die Realität der intakten Durchschnittsehe an. Das fände ich echt mal spannend, das für eine Comic-Sendung aufzugreifen: Was ist eigentlich eine intakte Durchschnittsehe?"

Markus und Susanne Bettinger wohnen in Zeilitzheim, einem 700-Einwohner-Dorf in Unterfranken. Eben haben sie mit ihren drei Töchtern zu Abend gegessen.

"Also bei uns in Franken nennt man das Brotzeit. Ja, es hat auf jeden Fall ein Wurstbrot gegeben."

Die beiden sind Anfang 40 und seit 13 Jahren verheiratet. Auch vor der Hochzeit hat Markus Bettinger schon die Steuererklärung gemacht – damals noch zwei getrennte, also eine für sich und eine für seine zukünftige Frau. Susanne Bettinger ist Medizinische Fachangestellte, Markus Bettinger staatlich geprüfter Elektrotechniker. Heute arbeitet er in einem Ingenieurbüro als Projektleiter, seine Frau als geringfügig Beschäftigte in einem sogenannten Minijob.

"Ich habe immer, nach jedem Kind, nach ungefähr zwei Jahren, wieder angefangen zu arbeiten. Aber es war immer unter 450 Euro, weil ich jetzt keine andere Betreuungsmöglichkeit habe für die Kinder. Es würde sich auch nicht rechnen, wenn ich jetzt 15 Stunden arbeiten würde, da würden zu hohe Steuerbelastungen kommen. Und deswegen haben wir gesagt, ich bleibe im Beruf immer drin und verliere so nicht den Anschluss, aber ich komme nie über die 450-Euro-Grenze.

"Interessant finde ich ja auch diese Formulierung bei diesem Urteil: Das Splitting knüpft an die Realität der intakten Durchschnittsehe an. Das fände ich echt mal spannend, das für eine Comic-Sendung aufzugreifen: Was ist eigentlich eine intakte Durchschnittsehe?"

Markus und Susanne Bettinger wohnen in Zeilitzheim, einem 700-Einwohner-Dorf in Unterfranken. Eben haben sie mit ihren drei Töchtern zu Abend gegessen.

"Also bei uns in Franken nennt man das Brotzeit. Ja, es hat auf jeden Fall ein Wurstbrot gegeben."

Die beiden sind Anfang 40 und seit 13 Jahren verheiratet. Auch vor der Hochzeit hat Markus Bettinger schon die Steuererklärung gemacht – damals noch zwei getrennte, also eine für sich und eine für seine zukünftige Frau. Susanne Bettinger ist Medizinische Fachangestellte, Markus Bettinger staatlich geprüfter Elektrotechniker. Heute arbeitet er in einem Ingenieurbüro als Projektleiter, seine Frau als geringfügig Beschäftigte in einem sogenannten Minijob.

"Ich habe immer, nach jedem Kind, nach ungefähr zwei Jahren, wieder angefangen zu arbeiten. Aber es war immer unter 450 Euro, weil ich jetzt keine andere Betreuungsmöglichkeit habe für die Kinder. Es würde sich auch nicht rechnen, wenn ich jetzt 15 Stunden arbeiten würde, da würden zu hohe Steuerbelastungen kommen. Und deswegen haben wir gesagt, ich bleibe im Beruf immer drin und verliere so nicht den Anschluss, aber ich komme nie über die 450-Euro-Grenze.

Mehr zu arbeiten, würde sich nicht rechnen

Nur dann nämlich werden keine Sozialabgaben fällig. Und auch keine Steuern. Was bedeutet, dass das Ehepaar Bettinger den vollen Vorteil des Ehegattensplittings in Anspruch nehmen kann, sprich: Markus Bettinger nur halb so viel Steuern zahlen muss wie ein unverheirateter Kollege mit dem gleichen Einkommen.

"Wenn jetzt die Susanne mehr arbeiten würde, würden wir ja für die Jüngste, die dann irgendwann in die Schule kommt, die würde dann um 11:20 Uhr nach Hause kommen, das würde die Susanne, wenn sie jeden Tag fünf oder vier Stunden arbeiten würde, zeitlich nicht schaffen. Das heißt, wir bräuchten auf jeden Fall eine Nachmittagsbetreuung. Und die kostet Geld. Ich glaube, das liegt so bei 300 Euro im Monat. Also wenn die Susanne jetzt mehr arbeitet, dann wird das erstmal versteuert – also sie rutscht über die 450-Euro-Grenze, dann kommen noch die Abzüge hinzu. Und dann muss sie die 300 Euro ja auch durch den Mehrverdienst wieder abfangen. Sonst hat man nachher netto weniger zur Verfügung, als wenn man nur den Minijob hat."

"Wenn jetzt die Susanne mehr arbeiten würde, würden wir ja für die Jüngste, die dann irgendwann in die Schule kommt, die würde dann um 11:20 Uhr nach Hause kommen, das würde die Susanne, wenn sie jeden Tag fünf oder vier Stunden arbeiten würde, zeitlich nicht schaffen. Das heißt, wir bräuchten auf jeden Fall eine Nachmittagsbetreuung. Und die kostet Geld. Ich glaube, das liegt so bei 300 Euro im Monat. Also wenn die Susanne jetzt mehr arbeitet, dann wird das erstmal versteuert – also sie rutscht über die 450-Euro-Grenze, dann kommen noch die Abzüge hinzu. Und dann muss sie die 300 Euro ja auch durch den Mehrverdienst wieder abfangen. Sonst hat man nachher netto weniger zur Verfügung, als wenn man nur den Minijob hat."

Als ihre Töchter klein waren, hatten die Bettingers selbst diese Wahl nicht. Die Grosseltern leben weiter weg, eine Krippe gibt es bei ihnen auf dem Dorf nicht und der Kindergarten nimmt erst seit Kurzem überhaupt Kinder ab zwei Jahren. Susanne Bettinger hätte es sich aber auch nicht vorstellen können, sagt sie, ihre Kinder schon mit acht Monaten in die Krippe zu geben.

Ehefrau, Ehemann und Kinder: Das Ehegattensplitting stärkt ein konservatives Familienmodell. (Symbolbild)© picture alliance / dpa / Schulte / Fabian Stratenschulte

Steuerersparnis wichtig fürs Familieneinkommen

"Wie wir jetzt leben, dass die Susanne mehr für die Kinder da ist, das machen wir natürlich zu einem aus dem Grund, dass ich einfach der Besserverdienende bin. In dem Sinne war es auch in beidseitigem Einvernehmen, dass ich auf die Arbeit gehe und die Susanne sich um die Kinder kümmert. Es ist aber tatsächlich so, wenn man sich für Kinder entscheidet, hat man definitiv mehr Belastungen, also man gibt mehr Geld aus."

Die Steuerersparnis durch das Ehegattensplitting ist da ein wichtiger Posten für das Familieneinkommen. Auch, wenn Markus Bettinger jetzt gar nicht aus dem Kopf sagen kann, um wie viel Geld es sich genau handelt.

"Also prinzipiell wären uns schon 100 Euro wichtig. Aber ich denke, das ist schon wesentlich höher. Vor allem, wenn man dann Kinder hat, wird die Steuerersparnis, soweit ich weiß, ja mit jedem Kind auch höher. Aber ich möchte behaupten, dass das im Jahr auch ein paar Tausend Euro ausmacht. Und wir sind jetzt nicht die Topverdiener, wir sind vielleicht im Mittelfeld. Jedes Geld, das man mehr zur Verfügung hat, das nimmt man natürlich auch gerne an."

Die Steuerersparnis durch das Ehegattensplitting ist da ein wichtiger Posten für das Familieneinkommen. Auch, wenn Markus Bettinger jetzt gar nicht aus dem Kopf sagen kann, um wie viel Geld es sich genau handelt.

"Also prinzipiell wären uns schon 100 Euro wichtig. Aber ich denke, das ist schon wesentlich höher. Vor allem, wenn man dann Kinder hat, wird die Steuerersparnis, soweit ich weiß, ja mit jedem Kind auch höher. Aber ich möchte behaupten, dass das im Jahr auch ein paar Tausend Euro ausmacht. Und wir sind jetzt nicht die Topverdiener, wir sind vielleicht im Mittelfeld. Jedes Geld, das man mehr zur Verfügung hat, das nimmt man natürlich auch gerne an."

Wenig Rentenansprüche durch Minijob

Das würde jeder machen, so ist es ja auch gedacht. Der Nachteil: Durch ihren Minijob hat Susanne Bettinger in den letzten 12 Jahren nur ein geringes Einkommen erzielen können. Im Fall einer Trennung hätte sie also ein sehr viel höheres Armutsrisiko als ihr Mann.

"Prinzipiell geht man ja immer davon aus, es geht alles gut, wir werden gemeinsam alt, und irgendwann gehen wir dann in Rente und hoffen, dass wir dann, wenn wir in Rente sind, gemeinsam noch genug Geld haben. Wie schon gesagt, das Ziel ist, die Kinder werden größer, dass die Susanne dann auch wieder mehr arbeitet. Aber die Jahre, die jetzt zurückliegen, an denen können wir jetzt nichts mehr ändern."

Auch Susanne Bettinger beschäftigt das. "Mir ist schon bewusst, dass ich jetzt seit 12 Jahren nichts in die Rente einbezahle. Und ja, ich finde es schon manchmal beängstigend. Auf jeden Fall."

"Man muss aber auch dazu sagen: Die Susanne hat ja auch viel Wert darauf gelegt, dass die Kinder selbst groß werden."

"Ich wollte gerade sagen: Weil die Zeit ist ja auch nicht umsonst. Also ich finde, die Zeit kann einem ja keiner bezahlen."

"Prinzipiell geht man ja immer davon aus, es geht alles gut, wir werden gemeinsam alt, und irgendwann gehen wir dann in Rente und hoffen, dass wir dann, wenn wir in Rente sind, gemeinsam noch genug Geld haben. Wie schon gesagt, das Ziel ist, die Kinder werden größer, dass die Susanne dann auch wieder mehr arbeitet. Aber die Jahre, die jetzt zurückliegen, an denen können wir jetzt nichts mehr ändern."

Auch Susanne Bettinger beschäftigt das. "Mir ist schon bewusst, dass ich jetzt seit 12 Jahren nichts in die Rente einbezahle. Und ja, ich finde es schon manchmal beängstigend. Auf jeden Fall."

"Man muss aber auch dazu sagen: Die Susanne hat ja auch viel Wert darauf gelegt, dass die Kinder selbst groß werden."

"Ich wollte gerade sagen: Weil die Zeit ist ja auch nicht umsonst. Also ich finde, die Zeit kann einem ja keiner bezahlen."

Kein Ehegattensplitting für unverheiratete Paare

Obwohl mittlerweile rund jedes dritte Kind außerhalb einer Ehe geboren wird, können nur verheiratete Paare den Splittingvorteil in Anspruch nehmen. Auch dann, wenn das Ehepaar keine Kinder hat.

"Bei Eltern, die nicht verheiratet sind, da mag zunächst der Eindruck entstehen, dass die benachteiligt sind, weil sie nicht splitten können. Man muss da aber das Gesamtbild sehen", meint Matthias Dantlgraber, Geschäftsführer beim Familienbund der Katholiken. "Und sehen, dass eine Ehe nicht nur Vorteile bringt, sondern auch eine erhebliche Reihe an Nachteilen. Beispielsweise: Man ist ja verpflichtet, dem Partner Unterhalt zu zahlen und ist auch noch verpflichtet, diesen Unterhalt auch nach der Scheidung noch zu zahlen. Man muss einen Zugewinnausgleich leisten nach der Scheidung. Das heißt, das Einkommen, das in der Ehe gemeinsam erwirtschaftet wurde, wird, wenn es dann noch übriggeblieben ist, wird dann geteilt."

"Bei Eltern, die nicht verheiratet sind, da mag zunächst der Eindruck entstehen, dass die benachteiligt sind, weil sie nicht splitten können. Man muss da aber das Gesamtbild sehen", meint Matthias Dantlgraber, Geschäftsführer beim Familienbund der Katholiken. "Und sehen, dass eine Ehe nicht nur Vorteile bringt, sondern auch eine erhebliche Reihe an Nachteilen. Beispielsweise: Man ist ja verpflichtet, dem Partner Unterhalt zu zahlen und ist auch noch verpflichtet, diesen Unterhalt auch nach der Scheidung noch zu zahlen. Man muss einen Zugewinnausgleich leisten nach der Scheidung. Das heißt, das Einkommen, das in der Ehe gemeinsam erwirtschaftet wurde, wird, wenn es dann noch übriggeblieben ist, wird dann geteilt."

Wirtschaften aus gemeinsamer Kasse

Bildlich gesprochen geben die Eheleute ihr Einkommen in eine gemeinsame Kasse, aus der sie gleichberechtigt wirtschaften. So erklärt es Matthias Dantlgraber. Der Jurist ist 39 Jahre alt, unverheiratet und hat keine Kinder.

"Man kann auf keinen Fall eine Situation herstellen, dass Unverheiratete alle Vorteile der Ehe mitbekommen, aber die Nachteile nicht. Dann müsste man unverheiratete Paare insgesamt auch als Wirtschaftsgemeinschaft behandeln."

Das mache man ja de facto längst, meint die Steuerberaterin Reina Becker. Der Staat zahle zum Beispiel kein Hartz IV, wenn man mit jemandem zusammenlebt, der gut verdient – unabhängig davon, ob man verheiratet ist oder nicht.

"Ich sehe schon, dass man mit der Ehe auch Pflichten eingeht. Und dazu gehört eindeutig auch die Unterhaltsverpflichtung. Die, finde ich, muss auch berücksichtigt werden. Aber die Splittingbefürworter verkennen oder verdrängen, dass es eine Begünstigung über die Unterhaltsverpflichtung hinaus gibt, durch dieses Scheinargument, es würde in Ehen immer hälftig geteilt werden. Diese hälftige Teilung, diese Fiktion, ist einfach empirisch nicht haltbar."

"Man kann auf keinen Fall eine Situation herstellen, dass Unverheiratete alle Vorteile der Ehe mitbekommen, aber die Nachteile nicht. Dann müsste man unverheiratete Paare insgesamt auch als Wirtschaftsgemeinschaft behandeln."

Das mache man ja de facto längst, meint die Steuerberaterin Reina Becker. Der Staat zahle zum Beispiel kein Hartz IV, wenn man mit jemandem zusammenlebt, der gut verdient – unabhängig davon, ob man verheiratet ist oder nicht.

"Ich sehe schon, dass man mit der Ehe auch Pflichten eingeht. Und dazu gehört eindeutig auch die Unterhaltsverpflichtung. Die, finde ich, muss auch berücksichtigt werden. Aber die Splittingbefürworter verkennen oder verdrängen, dass es eine Begünstigung über die Unterhaltsverpflichtung hinaus gibt, durch dieses Scheinargument, es würde in Ehen immer hälftig geteilt werden. Diese hälftige Teilung, diese Fiktion, ist einfach empirisch nicht haltbar."

Ehegattensplitting trotz Gütertrennung

Reina Becker erlebt es in ihrer Praxis als Steuerberaterin regelmäßig, dass Paare das Ehegattensplitting auch dann in Anspruch nehmen, wenn sie in ihrem Ehevertrag eine Gütertrennung vereinbart haben – also vereinbart haben, dass ihr Vermögen getrennt bleibt und auch das Einkommen während der Ehe nicht in eine gemeinsame Kasse fließen soll.

"Ja, es wird auch in der Fachliteratur kritisiert, dass das ein systematischer Fehler ist. Es wäre ganz einfach zu sagen, jedes EDV-Programm schafft das, der Splittingvorteil wird denjenigen, die Gütertrennung vereinbart haben, nicht mehr gewährt. Der Staat hätte sofort ein paar Milliarden Euro Mehreinnahmen. Und noch mehr Einnahmen hätte der Staat, wenn man sagen würde, Splitting gibt es nur noch für Ehen mit Gütergemeinschaft. Dann hätte ja jede Ehe weiterhin die Wahl zu sagen: Ja, wir teilen wirklich. Den Splittingvorteil dann nur noch für diese Ehen zu gewähren, fände ich konsequent."

"Ja, es wird auch in der Fachliteratur kritisiert, dass das ein systematischer Fehler ist. Es wäre ganz einfach zu sagen, jedes EDV-Programm schafft das, der Splittingvorteil wird denjenigen, die Gütertrennung vereinbart haben, nicht mehr gewährt. Der Staat hätte sofort ein paar Milliarden Euro Mehreinnahmen. Und noch mehr Einnahmen hätte der Staat, wenn man sagen würde, Splitting gibt es nur noch für Ehen mit Gütergemeinschaft. Dann hätte ja jede Ehe weiterhin die Wahl zu sagen: Ja, wir teilen wirklich. Den Splittingvorteil dann nur noch für diese Ehen zu gewähren, fände ich konsequent."

Matthias Dantlgraber teilt diese Auffassung nicht. Eine Gütertrennung verstoße zwar gegen das Leitbild der Ehe, wie sie der Familienbund der Katholiken versteht. Trotzdem plädiert der Jurist dafür, an einer einheitlichen Besteuerung für Ehen festzuhalten.

"Weil der typische Fall ist, ja schon, auch wenn man getrennte Konten hat, man teilt ja doch einen gewissen Lebensstandard. Also die Frage: In was für einer Wohnung wohnt man, wie teuer ist die? Leistet man sich ein Auto, was für ein Auto? Was für Urlaube, in was für Restaurants geht man? Das richtet sich in einer Ehe doch danach: Was ist das Gesamteinkommen von beiden?"

Der typische Fall ist aber auch, dass der Besserverdienende in einer Ehe die Steuern spart und in der Regel erstmal davon profitiert.

"Wenn ein Ehepaar Gütertrennung hat, dann wird ja hinterher nicht die Steuer gesplittet, sondern die landet auf dem Bankkonto desjenigen, der die Steuer gespart hat. Da kommt dann auch der Splittingvorteil an. Und wenn sich diese Ehe dann irgendwann trennt, dann wird nicht rückwirkend geschaut: Wie viel der Steuern hätte denn eigentlich der Ehefrau zugestanden?"

Wer zusammen veranlagt, kann Steuern sparen. Auch Ehepaare, die Gütertrennung vereinbart haben. (Symbolbild) © picture alliance / dpa / Kai Remmers

Wahl der Steuerklassen

Verantwortlich dafür ist nicht allein das Ehegattensplitting, sondern auch die Wahl der Steuerklassen. Üblicherweise ist der, der mehr verdient, in Steuerklasse 3 und der Zweitverdiener in der ungünstigeren Steuerklasse 5. Was auf dem Gehaltszettel einen sehr ungleichen Nettolohn zur Folge hat, erklärt Monika Schnitzer. Die 49-Jährige ist Professorin für Volkswirtschaftslehre an der Uni München und Mitglied im Rat der Wirtschaftsweisen.

"Das bedeutet, derjenige, der viel verdient, hat jetzt einen sehr viel niedrigeren Steuersatz – und derjenige, der wenig verdient, hat einen sehr viel höheren Steuersatz, als wenn beide individuell veranlagt werden würden. Und das bedeutet, dass derjenige, der weniger verdient, tatsächlich mit einem sehr hohen Steuersatz konfrontiert ist. Das verringert massiv den Anreiz, sich beruflich zu engagieren."

Dieses Argument gegen das Ehegattensplitting fällt immer wieder. Vor dem Mikrofon aber scheuen sich Paare oft, darüber zu reden, wie viel Steuern im Jahr sie denn genau sparen – und wie sie das ersparte Geld untereinander aufteilen. Rose Bartmer war als Einzige bereit, ihre Gehaltsabrechnungen offenzulegen.

"Jetzt muss ich ein wenig zurückblättern. Also hier zum Beispiel August 2015, da war ich Lohnsteuerklasse 5 und habe brutto 2.690 Euro verdient. Als gesetzliches Netto kommt dann mit Lohnsteuerklasse 5 ziemlich genau die Hälfte raus – also 1.388 Euro. Wobei davon noch mal das Jobticket abgezogen worden ist und dann auch noch mal die Bayerische Versorgungskasse. Das ist so eine Rentenversicherung für Leute am Theater. Das heißt, mir sind dann noch weniger ausgezahlt worden."

Rose Bartmer arbeitet als Musiktheaterpädagogin am Theater Bonn und hat drei Kinder. Nach sechseinhalb Jahren Pause ist sie wieder in ihren Beruf eingestiegen, mit einem Hundert-Prozent-Pensum.

"Wenn man dann dagegen rechnet, was für Kosten noch entstehen dadurch, dass ich gearbeitet habe: Unsere jüngste Tochter ist in den Kindergarten gegangen, das hätte man dann vielleicht auch nicht machen müssen, das waren damals so 260 Euro. Dann hatten wir eine Putzfrau, mein Mann war beruflich viel auf Dienstreisen unterwegs, ich musste manchmal auch abends arbeiten, das heißt, wir hatten manchmal auch einen Babysitter. Also wenn man es streng rechnet und das alles abzieht, sind noch 800 Euro übriggeblieben – und das für einen Vollzeitjob."

"Das bedeutet, derjenige, der viel verdient, hat jetzt einen sehr viel niedrigeren Steuersatz – und derjenige, der wenig verdient, hat einen sehr viel höheren Steuersatz, als wenn beide individuell veranlagt werden würden. Und das bedeutet, dass derjenige, der weniger verdient, tatsächlich mit einem sehr hohen Steuersatz konfrontiert ist. Das verringert massiv den Anreiz, sich beruflich zu engagieren."

Dieses Argument gegen das Ehegattensplitting fällt immer wieder. Vor dem Mikrofon aber scheuen sich Paare oft, darüber zu reden, wie viel Steuern im Jahr sie denn genau sparen – und wie sie das ersparte Geld untereinander aufteilen. Rose Bartmer war als Einzige bereit, ihre Gehaltsabrechnungen offenzulegen.

"Jetzt muss ich ein wenig zurückblättern. Also hier zum Beispiel August 2015, da war ich Lohnsteuerklasse 5 und habe brutto 2.690 Euro verdient. Als gesetzliches Netto kommt dann mit Lohnsteuerklasse 5 ziemlich genau die Hälfte raus – also 1.388 Euro. Wobei davon noch mal das Jobticket abgezogen worden ist und dann auch noch mal die Bayerische Versorgungskasse. Das ist so eine Rentenversicherung für Leute am Theater. Das heißt, mir sind dann noch weniger ausgezahlt worden."

Rose Bartmer arbeitet als Musiktheaterpädagogin am Theater Bonn und hat drei Kinder. Nach sechseinhalb Jahren Pause ist sie wieder in ihren Beruf eingestiegen, mit einem Hundert-Prozent-Pensum.

"Wenn man dann dagegen rechnet, was für Kosten noch entstehen dadurch, dass ich gearbeitet habe: Unsere jüngste Tochter ist in den Kindergarten gegangen, das hätte man dann vielleicht auch nicht machen müssen, das waren damals so 260 Euro. Dann hatten wir eine Putzfrau, mein Mann war beruflich viel auf Dienstreisen unterwegs, ich musste manchmal auch abends arbeiten, das heißt, wir hatten manchmal auch einen Babysitter. Also wenn man es streng rechnet und das alles abzieht, sind noch 800 Euro übriggeblieben – und das für einen Vollzeitjob."

Hohe Abzüge durch Ehegattensplitting

Diese Rechnung ist natürlich verzerrt. Denn sie blendet aus, dass Rose Bartmer deshalb so viel vom Lohn abgezogen wurde, weil ihr Mann durch das Ehegattensplitting gleichzeitig massiv Steuern sparen konnte. Wodurch die Familie als Wirtschaftsgemeinschaft von diesem Deal profitierte.

"Genau, die Rechnung stimmt nicht. Aber in den Hinterköpfen war, glaube ich schon, dass ich einen wesentlich geringeren Anteil beitrage. Und da wurde eben nicht mitgedacht, dass das eben auch daran liegt, dass ich die blödere Steuerklasse habe."

Die Wirtschaftsweise Monika Schnitzer kennt diesen Effekt aus empirischen Studien. Sie selbst hat drei Töchter, ist verheiratet, kann das Ehegattensplitting aber nicht in Anspruch nehmen, weil sie und ihr Mann ungefähr gleich viel verdienen.

"Man sollte denken, wenn man so rational alles durchdenkt, dass am Ende nur das entscheidend ist, was man am Ende tatsächlich an Steuern zahlt. Die empirischen Studien zeigen, dass man eben doch ganz stark davon beeinflusst ist, was man monatlich auf seinem Gehaltszettel sieht. Man sieht eben als Zweitverdiener die hohe steuerliche Belastung. Und wenn man das dann rechnet und sieht, was bleibt am Ende tatsächlich übrig, dann schreckt das tatsächlich viele ab."

"Genau, die Rechnung stimmt nicht. Aber in den Hinterköpfen war, glaube ich schon, dass ich einen wesentlich geringeren Anteil beitrage. Und da wurde eben nicht mitgedacht, dass das eben auch daran liegt, dass ich die blödere Steuerklasse habe."

Die Wirtschaftsweise Monika Schnitzer kennt diesen Effekt aus empirischen Studien. Sie selbst hat drei Töchter, ist verheiratet, kann das Ehegattensplitting aber nicht in Anspruch nehmen, weil sie und ihr Mann ungefähr gleich viel verdienen.

"Man sollte denken, wenn man so rational alles durchdenkt, dass am Ende nur das entscheidend ist, was man am Ende tatsächlich an Steuern zahlt. Die empirischen Studien zeigen, dass man eben doch ganz stark davon beeinflusst ist, was man monatlich auf seinem Gehaltszettel sieht. Man sieht eben als Zweitverdiener die hohe steuerliche Belastung. Und wenn man das dann rechnet und sieht, was bleibt am Ende tatsächlich übrig, dann schreckt das tatsächlich viele ab."

Ungerechte Verteilung der Steuerlast

"Dann kommt bei mir noch hinzu, dass ich meine Arbeit sehr gerne mache – und dann hat mir die Arbeit eigentlich mehr gutgetan als dem ganzen Familiensystem, weil ich ja eigentlich nur 800 Euro dazu beigetragen habe, und dafür sind alle wahnsinnig unter Stress gekommen. Und dann kriegt natürlich meine Arbeit so einen Hauch von: Das ist ein sehr teures Hobby."

Die ungerechte Verteilung der Steuerlast haben Rose Bartmer und ihr Mann damals untereinander versucht, etwas abzufedern.

"Wir hatten ein gemeinsames Haushaltskonto, und da haben wir nach einem bestimmten Schlüssel… Da hat jeder nach seinem Verdienst überwiesen. Und ich habe natürlich dann auch weniger überwiesen. Von dem Konto haben wir dann alles, was so die gemeinsamen Kosten anging, abgebucht. In dem gemeinsamen Haushaltskonto hat sich dann die Ungerechtigkeit wieder so ein bisschen ausgeglichen."

"Man hat so die Fiktion: Na ja, man hat das gemeinsame Einkommen, man teilt das durch zwei, jeder hat den gleichen Zugang. Aber empirische Studien zeigen, dass Frauen, die wenig oder möglicherweise gar nichts verdienen, dann doch weniger Zugriff haben auf das Familieneinkommen, weil letztlich immer die Idee ist: Sie hat ja nicht so viel dazu beigetragen. Das heißt, ihre Verhandlungsposition in der Aufteilung des Familieneinkommens, die ist schlechter. Und man sieht empirisch, das führt dazu, dass Frauen auch weniger für sich bekommen."

Es klingelt an der Tür, die Kinder kommen nach Hause. Das Wochenende über waren sie bei ihrem Vater, 2015 haben sich Rose Bartmer und ihr Mann getrennt.

"Ich glaube, im Januar 2015 bin ich das erste Mal Lohnsteuerklasse 4, arbeite 80 Prozent und verdiene mehr als vorher, wo ich 100 Prozent gearbeitet habe."

Vielen Frauen, erzählt die Steuerberaterin Reina Becker, wird erst nach der Trennung – und einem Wechsel der Lohnsteuerklassen – klar, wie viel Lohn ihnen eigentlich durch das Ehegattensplitting entgangen ist.

Die ungerechte Verteilung der Steuerlast haben Rose Bartmer und ihr Mann damals untereinander versucht, etwas abzufedern.

"Wir hatten ein gemeinsames Haushaltskonto, und da haben wir nach einem bestimmten Schlüssel… Da hat jeder nach seinem Verdienst überwiesen. Und ich habe natürlich dann auch weniger überwiesen. Von dem Konto haben wir dann alles, was so die gemeinsamen Kosten anging, abgebucht. In dem gemeinsamen Haushaltskonto hat sich dann die Ungerechtigkeit wieder so ein bisschen ausgeglichen."

"Man hat so die Fiktion: Na ja, man hat das gemeinsame Einkommen, man teilt das durch zwei, jeder hat den gleichen Zugang. Aber empirische Studien zeigen, dass Frauen, die wenig oder möglicherweise gar nichts verdienen, dann doch weniger Zugriff haben auf das Familieneinkommen, weil letztlich immer die Idee ist: Sie hat ja nicht so viel dazu beigetragen. Das heißt, ihre Verhandlungsposition in der Aufteilung des Familieneinkommens, die ist schlechter. Und man sieht empirisch, das führt dazu, dass Frauen auch weniger für sich bekommen."

Es klingelt an der Tür, die Kinder kommen nach Hause. Das Wochenende über waren sie bei ihrem Vater, 2015 haben sich Rose Bartmer und ihr Mann getrennt.

"Ich glaube, im Januar 2015 bin ich das erste Mal Lohnsteuerklasse 4, arbeite 80 Prozent und verdiene mehr als vorher, wo ich 100 Prozent gearbeitet habe."

Vielen Frauen, erzählt die Steuerberaterin Reina Becker, wird erst nach der Trennung – und einem Wechsel der Lohnsteuerklassen – klar, wie viel Lohn ihnen eigentlich durch das Ehegattensplitting entgangen ist.

In Lohnsteuerklasse 5 sind zu 93 Prozent Frauen

"Im Trennungsfall ist es ganz oft so, dass dann der Mann ganz viel nachzahlen muss und die Frau, wenn sie vorher auf Steuerklasse 5 gearbeitet hat, eine enorme Erstattung bekommt – und ihr eigentlich fast erst im Jahr der Trennung bewusst wird, welchen Steuernachteil sie jahrelang hatte."

In der Lohnsteuerklasse 5 sind übrigens zu 93 Prozent Frauen. Oft ergibt sich das nach der Geburt des ersten Kindes – und bleibt dann der Einfachheit halber so.

"Die Frau ist dann die, die in der Kleinkindphase zu Hause bleibt, der Mann hat Steuerklasse 3 und das Gehalt der Frau wird dann so als Zuverdienst empfunden. Der Mann hat sich dran gewöhnt, dieses Netto zu haben. Das ist eigentlich eine rein psychologische Frage. Und ein bisschen auch eine Machtfrage. Denn Geld bedeutet Macht – auch in der Ehe und Beziehung. Gefühlt ist weiterhin er derjenige, der mehr verdient. Und dem ist nicht bewusst, dass beide Grundfreibeträge, die eigentlich jedem Ehegatten alleine zustehen, voll bei ihm berücksichtigt werden – und bei ihr keiner."

Wenn in einer Ehe dagegen der Mann weniger verdient als die Frau, dann, das zeigen Studien, wird für das Ehegattensplitting meist eine andere Aufteilung der Steuerklassen gewählt – nämlich die Kombination 4/4.

"Das Splitting begünstigt überwiegend männliche Erwerbseinkünfte. Wenn es anders rum ist, dann wird eher Steuerklasse 4/ 4 gewählt, damit der Mann nicht das Gefühl hat, so wenig beizutragen. Und wenn es anders rum ist, dass die Frau mehr verdient und der Mann weniger, ist auch die Entscheidung für eine Haushaltshilfe schneller gefällt."

In der Lohnsteuerklasse 5 sind übrigens zu 93 Prozent Frauen. Oft ergibt sich das nach der Geburt des ersten Kindes – und bleibt dann der Einfachheit halber so.

"Die Frau ist dann die, die in der Kleinkindphase zu Hause bleibt, der Mann hat Steuerklasse 3 und das Gehalt der Frau wird dann so als Zuverdienst empfunden. Der Mann hat sich dran gewöhnt, dieses Netto zu haben. Das ist eigentlich eine rein psychologische Frage. Und ein bisschen auch eine Machtfrage. Denn Geld bedeutet Macht – auch in der Ehe und Beziehung. Gefühlt ist weiterhin er derjenige, der mehr verdient. Und dem ist nicht bewusst, dass beide Grundfreibeträge, die eigentlich jedem Ehegatten alleine zustehen, voll bei ihm berücksichtigt werden – und bei ihr keiner."

Wenn in einer Ehe dagegen der Mann weniger verdient als die Frau, dann, das zeigen Studien, wird für das Ehegattensplitting meist eine andere Aufteilung der Steuerklassen gewählt – nämlich die Kombination 4/4.

"Das Splitting begünstigt überwiegend männliche Erwerbseinkünfte. Wenn es anders rum ist, dann wird eher Steuerklasse 4/ 4 gewählt, damit der Mann nicht das Gefühl hat, so wenig beizutragen. Und wenn es anders rum ist, dass die Frau mehr verdient und der Mann weniger, ist auch die Entscheidung für eine Haushaltshilfe schneller gefällt."

Unterhaltsrecht setzt auf finanzielle Eigenverantwortung

Kommt es zu einer Scheidung, dann wird es meist existenziell für die Zweitverdienerinnen und Zweitverdiener. Denn das neue Unterhaltsrecht von 2008 geht nicht, wie das Ehegattensplitting, vom Leitbild der Ehe als Wirtschaftsgemeinschaft aus, sondern setzt auf die finanzielle Eigenverantwortung.

"Und deswegen hat jetzt der Familienbund der Katholiken diese Reform des Unterhaltsrechts von 2008 sehr kritisiert. Wir haben gesagt, das entspricht nicht dem Leitbild der Ehe. Und das ist zu kurz, dass man nur bis zum dritten Geburtstag eines Kindes Unterhalt schuldet und ansonsten sind die Partner selbstverantwortlich. Wir würden dann aber sagen, das Unterhaltsrecht muss noch mal angefasst werden. Und wir fänden es zynisch zu sagen, wir kürzen jetzt zunächst einmal den Unterhalt – und sagen dann, da es ja leider so ist, dass die Ehe keine Sicherheit mehr bietet, jetzt müssen wir leider das Ehegattensplitting auch abschaffen."

"Und deswegen hat jetzt der Familienbund der Katholiken diese Reform des Unterhaltsrechts von 2008 sehr kritisiert. Wir haben gesagt, das entspricht nicht dem Leitbild der Ehe. Und das ist zu kurz, dass man nur bis zum dritten Geburtstag eines Kindes Unterhalt schuldet und ansonsten sind die Partner selbstverantwortlich. Wir würden dann aber sagen, das Unterhaltsrecht muss noch mal angefasst werden. Und wir fänden es zynisch zu sagen, wir kürzen jetzt zunächst einmal den Unterhalt – und sagen dann, da es ja leider so ist, dass die Ehe keine Sicherheit mehr bietet, jetzt müssen wir leider das Ehegattensplitting auch abschaffen."

Wiedereinstieg in den Beruf erleichtern

Man könnte den Steuervorteil aber auch durch ein Modell ersetzen, das Frauen ganz konkret in ihrem Alltag unterstützt – und damit auch den Wiedereinstieg in den Beruf erleichtert.

"Was ich super fände, wäre ein Pool an Babysittern, Haushaltshilfen, Putzfrauen und so weiter. Dass man dann halt nicht dagegen rechnet: Wenn ich arbeite, brauche ich aber soundso viele Babysitter-Stunden, und dann rechnet es sich gar nicht mehr. Sondern, dass man einfach erstmal wieder anfängt zu arbeiten. Weil irgendwann sind die Kinder größer, dann braucht man das alles nicht mehr, dann hat man es aber irgendwann wieder geschafft, in eine höhere Gehaltsklasse reinzukommen und hat wieder mehr Berufserfahrung."

"Was ich super fände, wäre ein Pool an Babysittern, Haushaltshilfen, Putzfrauen und so weiter. Dass man dann halt nicht dagegen rechnet: Wenn ich arbeite, brauche ich aber soundso viele Babysitter-Stunden, und dann rechnet es sich gar nicht mehr. Sondern, dass man einfach erstmal wieder anfängt zu arbeiten. Weil irgendwann sind die Kinder größer, dann braucht man das alles nicht mehr, dann hat man es aber irgendwann wieder geschafft, in eine höhere Gehaltsklasse reinzukommen und hat wieder mehr Berufserfahrung."

Ihren Mandantinnen hat Reina Becker schon mehrfach geraten, auf die kurzfristige Steuerersparnis zu verzichten – und dafür eines Tages finanziell wieder auf eigenen Beinen zu stehen.

"Da muss man dann auch als Steuerberaterin argumentieren: Ja, es ist kurzfristig gedacht. Aber nur mit einem sozialversicherungspflichtigen Job von 20 Stunden bleibst du drin in deinem Job, schaffst du eventuell auch noch Karriereschritte, kannst später wieder mehr arbeiten. Aber wenn jemand zu lange raus ist oder nur einen Minijob macht, der ohnehin oft schlechter bezahlt ist, dann ist ohnehin irgendwann der Zug abgefahren."

Demonstration zum Equalpayday: Seit geraumer Zeit steht das Ehegattensplitting in der Kritik.© imago / Cord

Steuern sparen oder in Rente einzahlen?

Rose Bartmer zieht eine ähnliche Bilanz: Ihre drei Kinder sind heute Teenager und werden nicht mehr lange zu Hause wohnen. Die Theaterpädagogin ist froh, dass sie damals trotz all der finanziellen und familiären Kosten wieder in ihren Beruf zurückgekehrt ist.

"Wenn man mich mal als Beispiel nimmt: Wirklich gelohnt hat es sich nicht, als ich damals wieder angefangen habe zu arbeiten, als die Kinder noch klein waren. Aber inzwischen lohnt es sich schon, weil ich jetzt mehr verdiene und mehr Berufserfahrung habe, einen vernünftigeren Lebenslauf habe und mich auch woanders wieder auf Stellen bewerben kann und so etwas."

Erst vor Kurzem hat sie eine Lohnerhöhung ausgehandelt – und damit auch eine höhere Rente für sich im Alter.

"Wenn man mich mal als Beispiel nimmt: Wirklich gelohnt hat es sich nicht, als ich damals wieder angefangen habe zu arbeiten, als die Kinder noch klein waren. Aber inzwischen lohnt es sich schon, weil ich jetzt mehr verdiene und mehr Berufserfahrung habe, einen vernünftigeren Lebenslauf habe und mich auch woanders wieder auf Stellen bewerben kann und so etwas."

Erst vor Kurzem hat sie eine Lohnerhöhung ausgehandelt – und damit auch eine höhere Rente für sich im Alter.